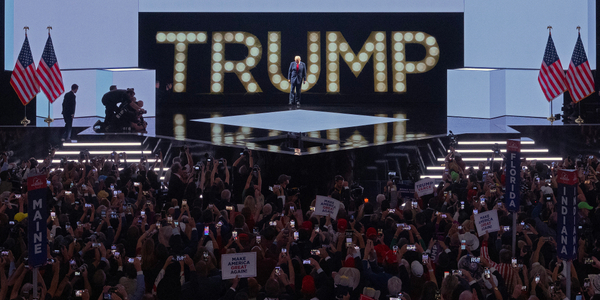

Rewolucja i Handel Trumpa (Komentarz z oko tygodnia)

Pierwszy tydzień grudnia przyniósł na rynkach finansowych mieszane nastroje. Inwestorzy przesuwali się w stronę sektorów cyklicznych i spółek bardziej wrażliwych na politykę pieniężną. Indeks Russell 2000 wzrósł o 11,5% w zaledwie 5 dni, co można uznać za symboliczny ruch. Jednocześnie podaż atakowała spółki technologiczne, zwłaszcza te zawarte w koszyku MAG7, które były ostatnio motorem wzrostów.

W drugiej części tygodnia nastroje uległy pogorszeniu, głównie z powodu globalnej awarii systemów informatycznych. Słabość spółek technologicznych oraz realizacja zysków w sektorach wcześniej silnych przyczyniły się do końcówkowego załamania nastrojów.

W analizach tygodnia można zauważyć, że było to okres, w którym amerykańskie indeksy notowały zmiany znane z poprzednich tygodni – wzrost DJIA przy spadkach S&P500 i Nasdaqa Composite, a pod koniec tygodnia tendencja do solidarnych przecen zaczęła przeważać. W Europie natomiast obserwowano korektę po ostatnich wzrostach.

Na rynkach dominował proces rotacji kapitałowej między sektorami, co można połączyć z pozycjonowaniem inwestorów pod wyniki wyborów prezydenckich w USA. Perspektywa powrotu Donalda Trumpa do Białego Domu wspierała wzrosty spółek surowcowych, bankowych oraz w sektorze kryptowalut, odbieranych jako potencjalni beneficjenci zmian po wyborach.

Trump Trade

Warto przyjrzeć się zachowaniu rynku. Historyczne dane nie pozwalają na jednoznaczne określenie, jak rynki zareagują na ewentualny powrót Donalda Trumpa. Dotychczasowe doświadczenia pokazują, że dla rynków akcji niezależnie od wyniku wyborów, czynniki gospodarcze i polityka monetarna mają o wiele większe znaczenie.

Weekendowe doniesienia o wycofaniu się prezydenta Joe Bidena z wyborów prezydenckich wpłynęły na zmienność na rynkach, ale klucz do przyszłości giełd pozostają wyniki kwartalne. Szczególnie istotne będą wyniki sektora technologicznego, które pomogą ocenić, jakie szanse na zakupy dają ostatnie korekty.

Perspektywy rynku

Przy dzisiejszych widokach na cenę kredytu w USA, Wielkiej Brytanii i strefie euro, akcje będą jednymi z głównych beneficjentów. Niewiele krajów rozwiniętych ma restrykcyjną politykę monetarną, co sprzyja atrakcyjności akcji na tle spadających stóp procentowych.

W praktyce, korekty na rynkach są postrzegane jako szanse na zakupy. Wśród rynków rozwiniętych hossa prawdopodobnie jeszcze się nie skończyła, a rekordy wszech czasów na indeksach, takich jak DJIA, S&P500, Nasdaq Composite, Nasdaq 100 i DAX, będą korygowane, przy założeniu, że za rok ceny akcji będą wyższe niż obecnie.

Analityk DM BOS Adam Stańczak jest zdania, że emocje i zmienność polityczna są ważne, ale w długim okresie mają mniejsze znaczenie. Kluczową kwestią pozostają wyniki kwartalne spółek, które dadzą szerszy obraz sytuacji na rynkach.

Z perspektywy dwóch ostatnich kadencji prezydenckich w USA nie jest tak, że Donald Trump był dobry dla giełd, ani Joe Biden zły. To czynniki gospodarcze i decyzje polityki monetarnej mają kluczowe znaczenie dla długoterminowego rozwoju rynku.

![Zamość. Wspominamy tych, których pożegnaliśmy w minionym tygodniu [26.01.2026]](https://foreverframe.pl/wp-content/uploads/2026/02/1203-4355-file-300x184.webp)